مالیات تکلیفی پزشکان یکی از موضوعات مهمی است که بسیاری از پزشکان با آن سروکار دارند. اگرچه قوانین مالیاتی در ظاهر پیچیده به نظر میرسند اما با استفاده از ابزارهای مدرن مثل سامانه مالیات تکلیفی پزشکان، این فرآیند بسیار سادهتر شده است.

تصور کنید بهجای اینکه زمان زیادی را صرف مراجعه به ادارههای مالیاتی کنید، بتوانید تمامی مراحل ثبت و پرداخت مالیات خود را تنها با چند کلیک انجام دهید. این سامانه نهتنها از پیچیدگیهای معمول کم کرده بلکه فرآیند را شفافتر و قابل پیگیریتر کرده است.

در این مطلب قصد داریم به شما نشان دهیم که چطور میتوانید بهراحتی مالیات تکلیفی خود را ثبت و پرداخت کنید، مزایای این سامانه را بشناسید و حتی درباره موضوعات مرتبط مانند استرداد مالیات تکلیفی پزشکان یا جدول مالیات پزشکان اطلاعات دقیقی به دست آورید. اگر به دنبال یادگیری کامل و ساده این موضوع هستید، این محتوا دقیقاً همان چیزی است که نیاز دارید. همین حالا همراه راوی حساب باشید و یادگیری خود را شروع کنید.

سامانه مالیات تکلیفی پزشکان چیست؟

ثبت و پرداخت مالیات یکی از وظایف مهمی است که پزشکان باید به آن توجه ویژه داشته باشند. اما وقتی پای مالیات تکلیفی به میان میآید، پیچیدگیها و پرسشهای زیادی در ذهن شکل میگیرد. دقیقاً به همین دلیل، سامانه مالیات تکلیفی پزشکان طراحی شده است. این سامانه به پزشکان کمک میکند تا فرآیند ثبت، ارسال و پرداخت مالیات خود را بدون نیاز به مراجعه حضوری و در سریعترین زمان ممکن انجام دهند.

سامانه مالیات تکلیفی نهتنها مراحل پرداخت را آسان کرده بلکه شفافیت بیشتری در عملکرد مالیاتی ایجاد کرده است. در گذشته، پزشکان ممکن بود با چالشهایی مانند عدم آگاهی از قوانین یا پیچیدگی در ارسال اطلاعات مواجه شوند. اما حالا این سامانه بهعنوان یک ابزار هوشمند، این مشکلات را برطرف کرده است.

اگر میخواهید درباره وظایف مالیاتی خود اطلاعات بیشتری کسب کنید، میتوانید بخش مالیات پزشکان در سایت راوی حساب را مطالعه کنید. این مرجع اطلاعات جامعی درباره قوانین و فرآیندهای مالیاتی برای شما فراهم کرده است.

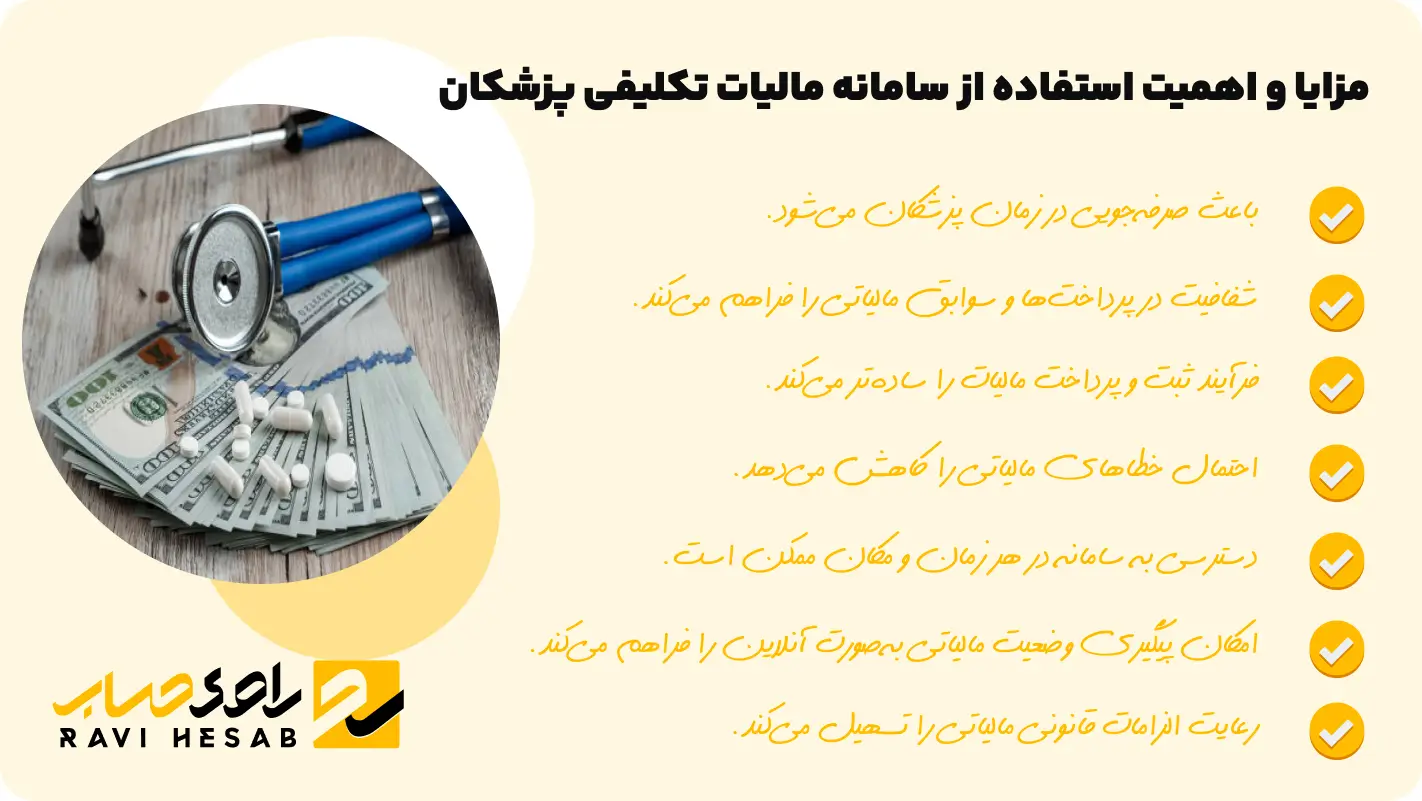

مزایا و اهمیت استفاده از سامانه مالیات تکلیفی پزشکان

چگونه مالیات پزشکان را پرداخت کنیم؟

پرداخت مالیات یکی از وظایف مهمی است که پزشکان باید بهصورت دقیق و بهموقع انجام دهند. اما سوال اصلی اینجاست: چگونه این کار را انجام دهیم؟ آیا فرآیند پرداخت مالیات تکلیفی پزشکان پیچیده است؟ پاسخ کوتاه این است که با وجود سامانه مالیات تکلیفی پزشکان، این کار دیگر دشوار نیست.

سامانهای که به شما امکان میدهد تمامی مراحل ثبت و پرداخت را بهسادگی و بدون نیاز به مراجعه حضوری انجام دهید. اما اگر همچنان درباره این مراحل سوال دارید، نگران نباشید! در ادامه این مطلب بهصورت گامبهگام و کاملاً ساده، روش پرداخت مالیات پزشکان را آموزش خواهیم داد.

آموزش پرداخت مالیات پزشکان با سامانه مالیات تکلیفی

پرداخت مالیات تکلیفی پزشکان از طریق سامانه پرداخت مالیات تکلیفی پزشکان بهراحتی قابل انجام است. اگر تا به حال با این سامانه کار نکردهاید، نگران نباشید! در ادامه این بخش، مراحل ثبتنام در سامانه مالیات تکلیفی پزشکان و همچنین پرداخت مالیات را بهصورت گامبهگام و کاملاً واضح برای شما توضیح خواهیم داد. با ما همراه باشید تا همهچیز را ساده و روشن یاد بگیرید.

ثبتنام در سامانه مالیات تکلیفی پزشکان

برای شروع فرآیند پرداخت مالیات تکلیفی، پزشکان ابتدا باید در سامانه امور مالیاتی کشور ثبتنام کنند. این ثبتنام شامل وارد کردن اطلاعات هویتی، تایید مشخصات و دریافت نام کاربری و رمز عبور است. پس از تکمیل این مراحل با ورود به پرتال سامانه مالیات تکلیفی پزشکان میتوانید اطلاعات مربوط به خود را ثبت کرده و مالیات تکلیفی را پرداخت کنید. در ادامه، مراحل ثبتنام و ورود به این سامانه را بهصورت گامبهگام شرح میدهیم:

مراحل ثبتنام در سامانه مالیات تکلیفی پزشکان

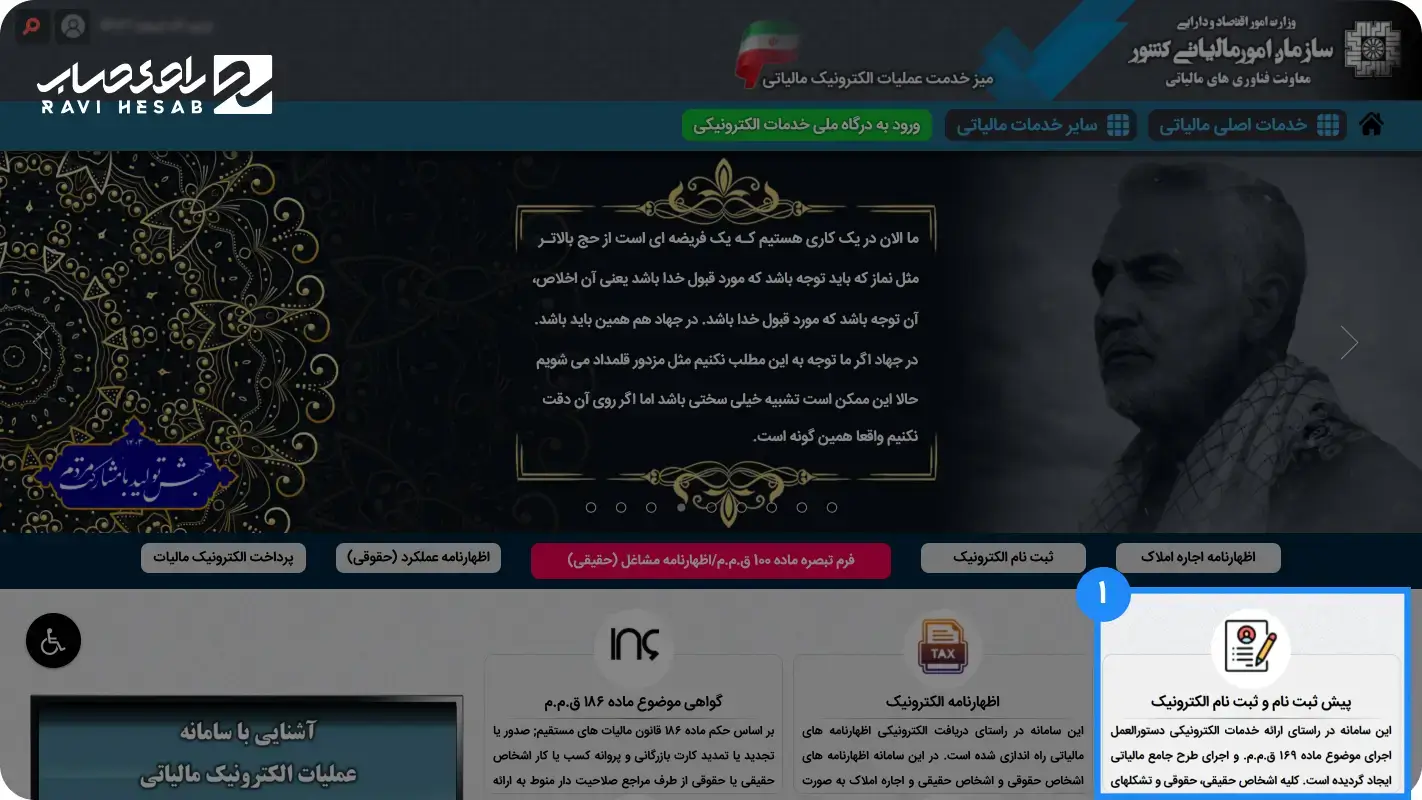

1. ورود به سامانه امور مالیاتی کشور:

ابتدا به وبسایت رسمی سازمان امور مالیاتی (tax.gov.ir) مراجعه کنید و گزینه «پیش ثبتنام و ثبتنام الکترونیک» را انتخاب نمایید.

2. تکمیل فرمهای ثبتنام:

فرمهای ارائهشده را با اطلاعات دقیق هویتی، نشانی، شماره تماس و سایر جزئیات پر کنید.

3. دریافت نام کاربری و رمز عبور:

پس از تایید اطلاعات، نام کاربری و رمز عبور به شماره تماس یا ایمیل ثبتشده ارسال میشود.

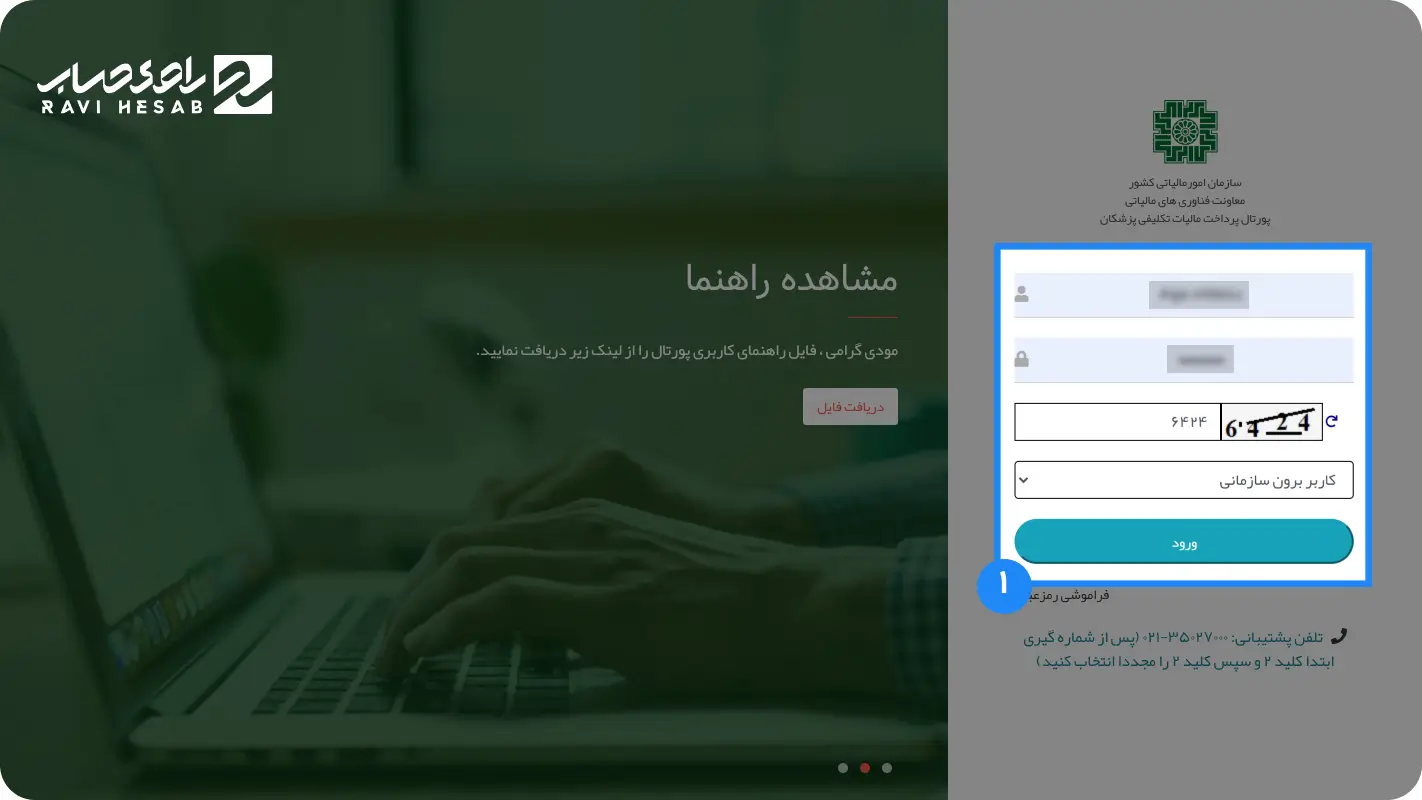

4. ورود به سامانه مالیات تکلیفی پزشکان:

با نام کاربری و رمز عبور دریافتشده، به سامانه withholding.tax.gov.ir وارد شوید.

پرداخت مالیات تکلیفی پزشکان

اگر تا به حال فکر میکردید فرآیند پرداخت مالیات تکلیفی پزشکان پیچیده و وقتگیر است، با وجود سامانه مالیات تکلیفی پزشکان این نگرانی بیمورد است. این سامانه طراحی شده تا همه مراحل ثبت، پرداخت و پیگیری را در چند گام ساده برای پزشکان فراهم کند. در ادامه، مراحل پرداخت مالیات تکلیفی پزشکان را بهصورت گامبهگام برایتان توضیح میدهیم تا بتوانید بدون دغدغه این فرآیند را تکمیل کنید:

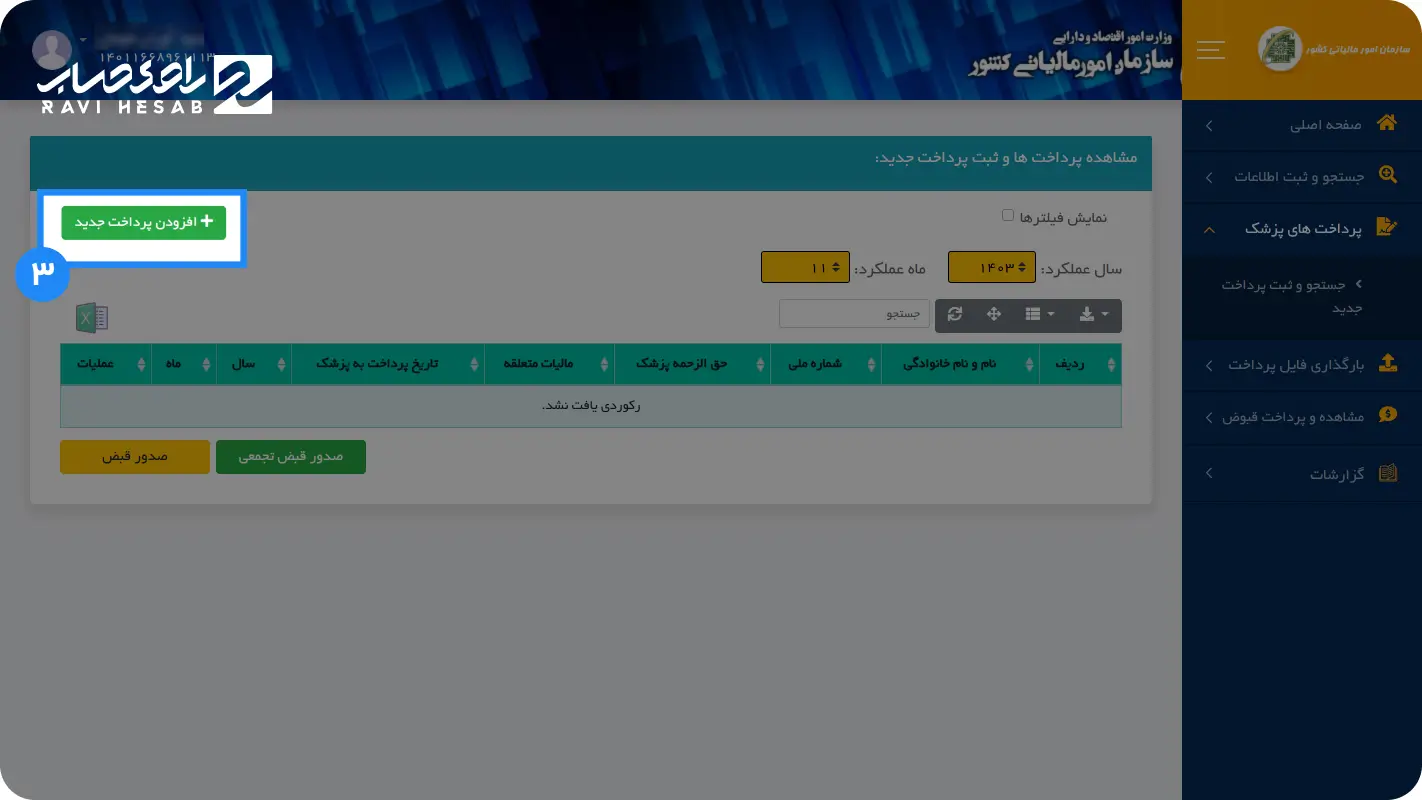

1. ورود به سامانه مالیات تکلیفی پزشکان:

به سایت رسمی سامانه (withholding.tax.gov.ir) مراجعه کنید. سپس با استفاده از نام کاربری و رمز عبوری که قبلاً از سامانه امور مالیاتی دریافت کردهاید، وارد شوید.

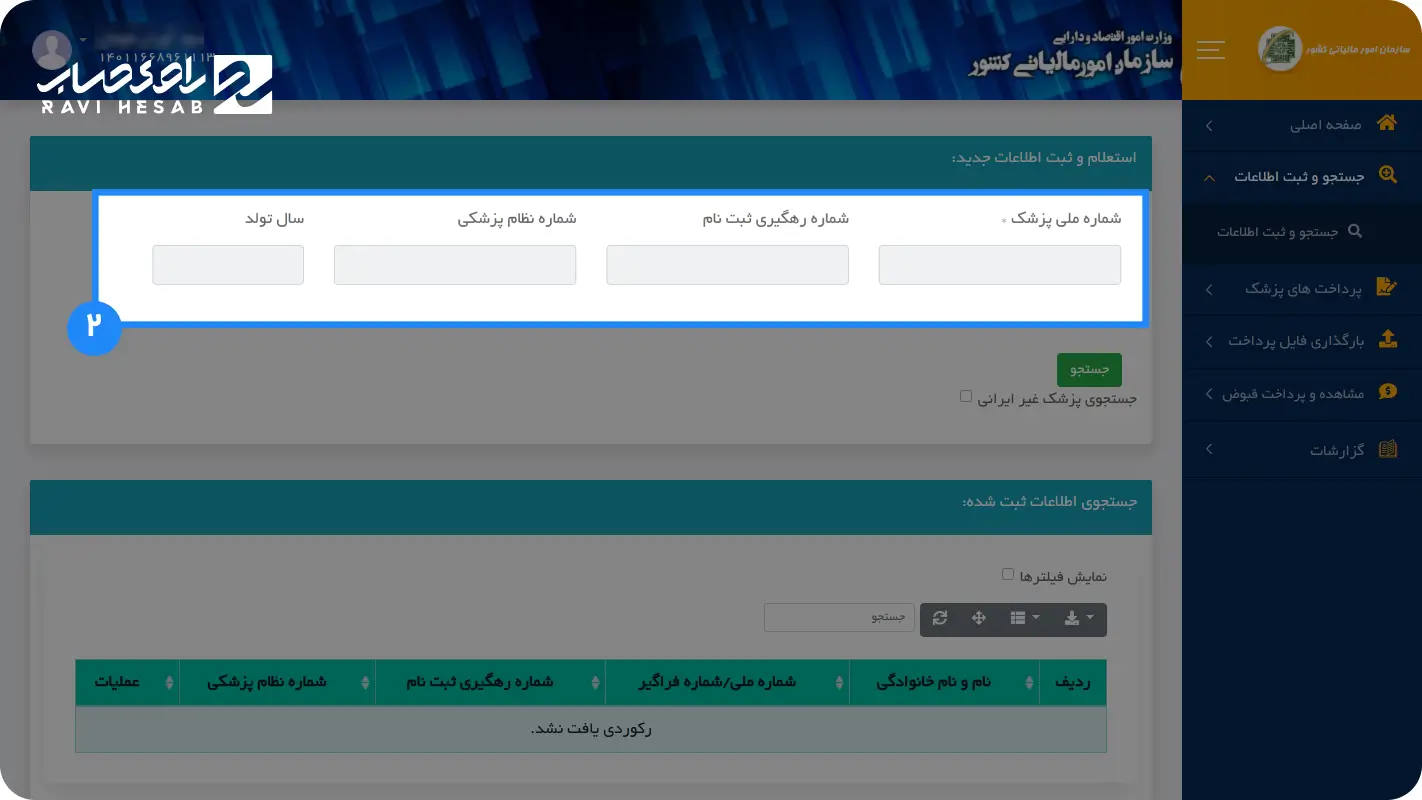

2. ثبت اطلاعات پزشک جدید:

- در داشبورد اصلی سامانه، گزینه «ثبت اطلاعات پزشک جدید» را انتخاب کنید.

- در این بخش، نام و مشخصات پزشک مورد نظر را جستجو کنید.

- اگر پزشک قبلاً ثبتنام کرده باشد: اطلاعات او بهصورت خودکار نمایش داده میشود.

- اگر پزشک ثبتنام نکرده باشد: اطلاعات خواستهشده مانند شماره ملی و اطلاعات تماس را تکمیل کرده و روی «ثبت و ادامه» کلیک کنید.

3. ثبت اطلاعات پرداخت:

- در بخش «ثبت اطلاعات پرداخت»، اطلاعات دقیق مربوط به درآمد و مبلغ مالیات تکلیفی (معمولاً ۱۰٪ از حقالزحمه) را وارد کنید.

- پس از ورود اطلاعات، صحت آن را بررسی کرده و گزینه «تأیید» را انتخاب کنید.

4. صدور قبض مالیاتی:

- پس از تایید اطلاعات پرداخت، قبض مالیاتی بهصورت خودکار در سامانه ایجاد میشود.

- به بخش «مشاهده قبوض صادرشده» بروید و قبض مربوطه را مشاهده و ذخیره کنید.

5. پرداخت قبض مالیات:

- از طریق درگاه پرداخت آنلاین سامانه یا مراجعه به بانک، مبلغ مالیات تکلیفی را پرداخت کنید.

- پس از تکمیل پرداخت، وضعیت پرداخت شما بهصورت خودکار در سامانه بهروزرسانی میشود.

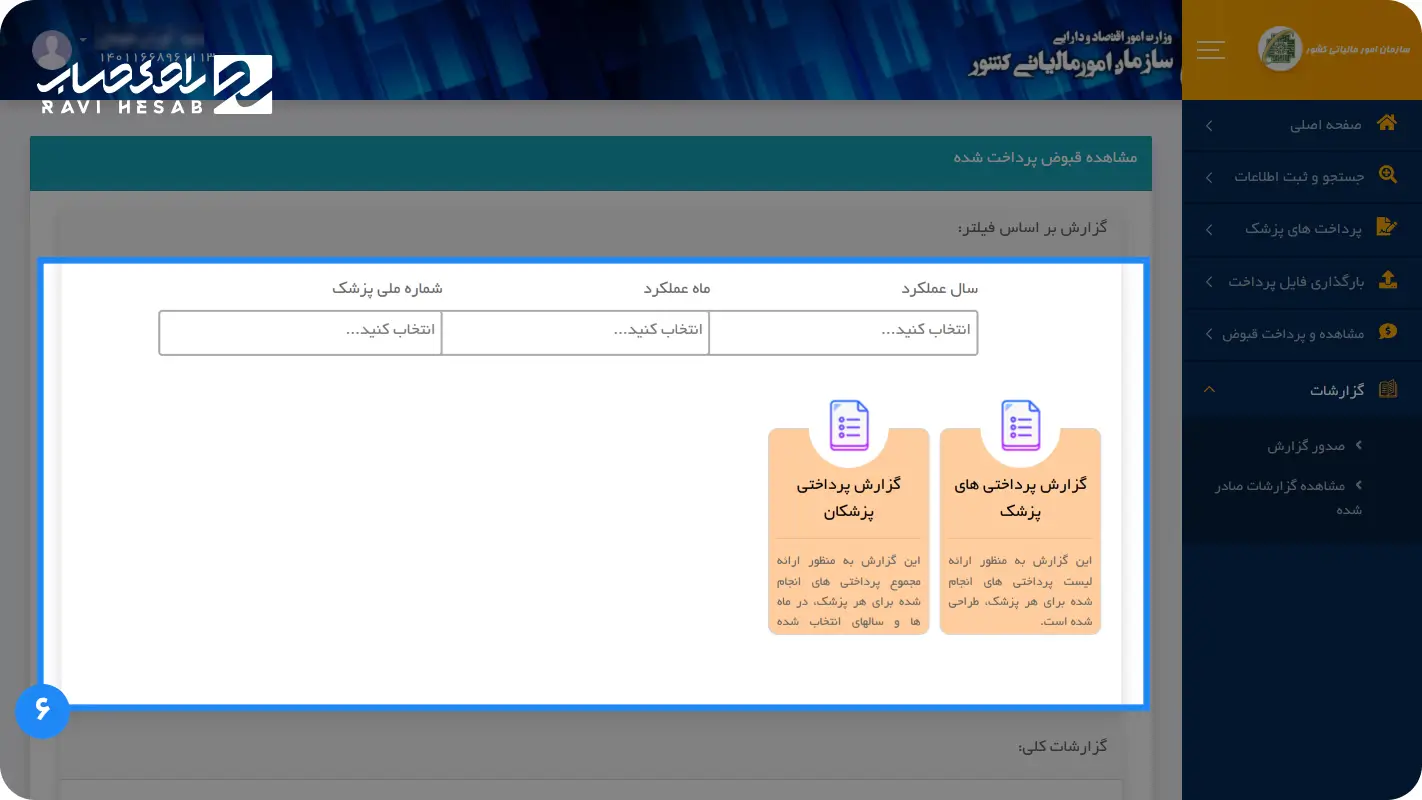

6. مشاهده گزارشات:

- در بخش گزارشات سامانه، میتوانید تمامی پرداختهای انجامشده، وضعیت آنها و سوابق مالیاتی خود را مشاهده کنید.

با انجام این مراحل، میتوانید مالیات تکلیفی پزشکان را بهراحتی و بدون نیاز به مراجعه حضوری پرداخت کنید.

استرداد مالیات تکلیفی پزشکان چگونه انجام میشود؟

گاهی ممکن است مبلغ مالیات تکلیفی پرداختشده توسط پزشکان بیش از میزان مالیات قطعی تعیینشده باشد. در این شرایط، مازاد پرداختی قابل استرداد است و پزشکان میتوانند برای بازگشت این مبلغ اقدام کنند.

برای استرداد مالیات تکلیفی پزشکان باید با مراجعه به اداره کل امور مالیاتی محل فعالیت خود، درخواست استرداد را ثبت کنند. این فرآیند معمولاً شامل موارد زیر است:

- تکمیل فرم درخواست استرداد مالیات.

- ارائه مدارک پرداختهای انجامشده.

- بررسی و تایید نهایی توسط مأموران مالیاتی.

پس از انجام این مراحل مبلغ مازاد پرداختی به شماره حساب بانکی پزشک واریز میشود. به پزشکان توصیه میشود در هنگام ارائه درخواست، از صحت مدارک و اطلاعات خود اطمینان حاصل کنند تا فرآیند استرداد بدون مشکل انجام شود.

جدول مالیات پزشکان 1404+ اطلاعاتی که باید بدانید

در سال 1404 پزشکان بر اساس نوع فعالیت و میزان درآمد خود، مشمول نرخهای متفاوت مالیاتی هستند. در ادامه جدول مالیات پزشکان را بر اساس آخرین قوانین مالیاتی ارائه میدهیم:

۱. پزشکان استخدامی (حقوقبگیر):

پزشکانی که بهعنوان کارمند در مراکز درمانی فعالیت میکنند، مشمول مالیات بر درآمد حقوق هستند. نرخهای مالیاتی برای سال 1404 به شرح زیر است:

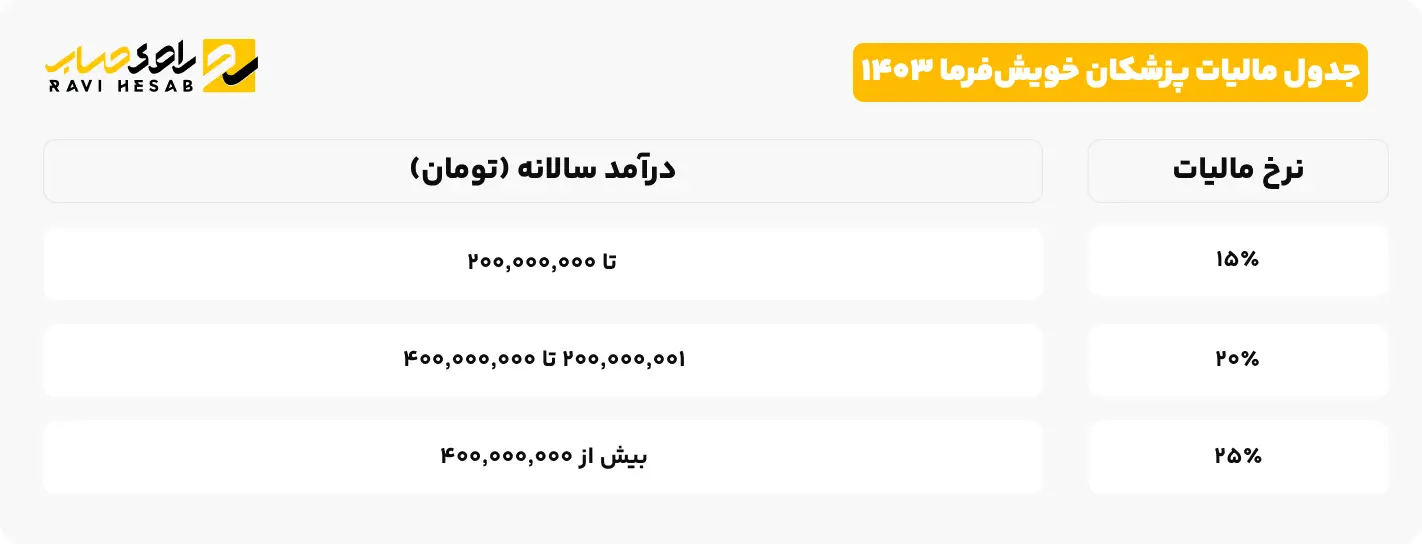

۲. پزشکان خویشفرما (مطبهای شخصی):

پزشکانی که بهصورت مستقل فعالیت میکنند بر اساس ماده ۱۳۱ قانون مالیاتهای مستقیم، مشمول مالیات بر درآمد مشاغل هستند. نرخهای مالیاتی برای سال 1404 به شرح زیر است:

۳. مالیات تکلیفی پزشکان:

بر اساس بند ث تبصره ۶ قانون بودجه 1404 مراکز درمانی موظفاند ۱۰٪ از حقالزحمه پزشکان را بهعنوان مالیات تکلیفی کسر و به سازمان امور مالیاتی واریز کنند. این مبلغ بهعنوان علیالحساب مالیات پزشک در نظر گرفته میشود.

برای آشنایی با قوانین بهروز و مباحث مرتبط با مالیات پزشکان، مطالعه محتوای جامع «مالیات پزشکان» در وبسایت راوی حساب توصیه میشود.

آینده مالیاتی خود را تضمین کنید! مشاوره تخصصی مالیاتی برای پزشکان

مدیریت مالیات همیشه یکی از دغدغههای اصلی پزشکان بوده است. تصور کنید تکالیف مالیاتی شما مثل نحوه ارسال مالیات تکلیفی پزشکان یا پرداخت دقیق مالیات، به سادهترین شکل ممکن و بدون هیچ نگرانی انجام شود. این دقیقاً همان چیزی است که یک مشاوره تخصصی مالیاتی برای شما فراهم میکند.

مشکلات مالیاتی وقت و انرژی شما را هدر میدهند و حتی میتوانند هزینههای سنگینی نیز به همراه داشته باشند. اما خبر خوب این است که با استفاده از مشاوره مالیاتی، میتوانید تمام پیچیدگیهای مالیاتی را کنار بگذارید و مطمئن باشید که تمام کارها بهدرستی و مطابق با قوانین انجام میشوند.

پیشنهاد میکنیم همین حالا برای دریافت مشاوره اقدام کنید. تیم حرفهای راوی حساب آماده است تا با خدمات ویژه خود، شما را در مسیر مدیریت مالیاتی یاری کند. از همین امروز آینده مالیاتی خود را تضمین کنید.

دیدگاه کاربران

1 دیدگاه

در انتظار تایید...باقر هادی

(1404/06/11)

سلام هر بار که تا به حال اداره دارایی رفته ام گفته اند مالیات تکلیفی قابل استرداد یا ذخیره برای سالهای بعد نیست و قانون اینست که مالیات پزشکان برابر با مالیات تکلیفی یا محاسبه دقیق مالیات هر کدام بیشتر شد می باشد/ و آب رفته به جوی بر نمی گردد!